“保险业姓保”、“监管姓监”,2017年可谓是保险行业的“严监管”之年。中新经纬客户端梳理中国保监会公示的行政处罚决定书发现,2017年保监会共开出49张罚单,罚金1610万元,罚单数及罚款金额较2016年均有大幅增加。电话销售欺骗投保人成被罚首要原因。

保监会开49张罚单 数量和罚金明显上升

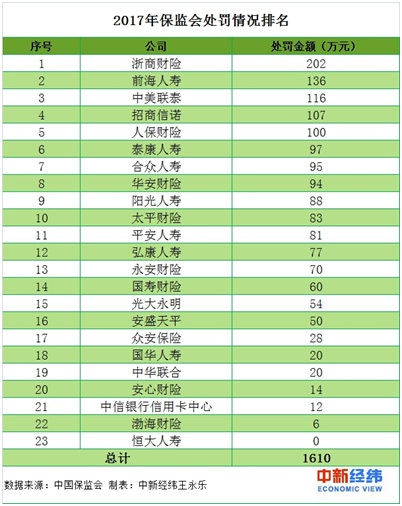

保监会网站公示信息显示,2017年保监会共开出了49张罚单,涉及22家保险公司和1家银行,罚金总计1610万元。加上全国各地保险监管机构,全年下发行政处罚决定书超过850张,创下近年来保险业罚单新纪录。

中新经纬客户端(微信公众号:jwview)根据保监会网站公示信息统计,2016年,保监会共开出罚单29张,罚金769万元。比较来看,2017年罚单数量和罚款金额与2016年相比,分别增加68.97%和109.36%。

保监会年末开出2017年度最大罚单

从处罚金额排名看,浙商财险和前海人寿分列前两名。

2017年12月18日,保监会对浙商财险开出年度最大罚单。保监会列举浙商财险5大违法行为:一是未按规定办理再保险;二是未按照规定使用经批准或者备案的保险条款、保险费率;三是未按规定提取准备金;四是聘任不具有任职资格的人员;五是内控管理未形成有效风险控制。

针对上述违法行为,保监会除作出202万元罚款外,更是责令浙商财险停止接受保证保险新业务1年。

紧随浙商财险之后的是前海人寿。2015年底,被媒体称为举牌成“瘾”的前海人寿举牌万科,打响“宝万之争”,引发社会广泛关注。前海人寿最后通过在二级市场大量购入万科股份,最终成为了万科第一大股东。在入侵万科并清洗南玻之后,前海人寿将手伸向了格力电器(000651,股吧),并由此引发与董明珠管理团队之间的冲突,被证监会主席刘士余痛批为“股市野蛮人”,“不要做坑民害民的妖精”。紧接着,保监会叫停前海人寿万能险新业务,开始对前海人寿进行调查和处罚。

因存在编制提供虚假材料、违规运用保险资金等问题,2017年2月24日,保监会对前海人寿和相关负责人共计处罚了136万元,并给予时任前海人寿董事长,也是宝能系的实际控制人——姚振华撤销任职资格并禁止进入保险业10年的处罚。

电销欺骗成处罚“重灾区”

中新经纬客户端(微信公众号:jwview)通过统计发现,在2017年保监会开出的罚单中,以电话销售欺骗投保人和拒绝单独承保交强险是保险公司犯规最多的事项。

数据显示,电话销售欺骗投保人以27次和超过全年处罚金额四成的总处罚金额成为2017年最常见也是处罚金额最多的处罚原因。

涉及电话销售欺骗投保人的公司也较多,涉及太平财险、国寿财险、平安人寿、阳光人寿、泰康人寿、中华联合、华安财险、渤海财险、光大永明、安盛天平、中美联泰人寿、招商信诺人寿、中信银行(601998,股吧)、人保财险14家机构。

此外,聘任不具有任职资格人员、对投保人隐瞒与保险合同有关的重要情况、违规运用保险资金、未按规定提取准备金、未如实记录保险业务事项、未按规定办理再保险、记录客户信息不真实等多个方面也成为监管部门对保险公司作出处罚的重要原因。

一直以来,电话销售渠道都是保监会规范与监管的重点。为规范保险销售行为,维护保险消费者合法权益,减少保险消费纠纷、提高保险消费者风险识别和自我保护能力、防范保险消费风险聚集,保监会2017年发布了《保险销售行为可回溯管理暂行办法》和《中国保监会关于加强保险消费风险提示工作的意见》。2017年11月1日起,《保险销售行为可回溯管理暂行办法》已经开始正式实施,其中规定“保险公司、保险中介机构开展电话销售业务的应实施全险种全过程录音”。

保险业严监管仍在持续

种种迹象显示,保险业的严监管仍在持续。

2018年1月3日,保监会官网发布《关于“开门红”保险销售的风险提示 》,直指以往“开门红”期间存在的乱象。

保监会称,开门红期间,为冲业绩,保险销售人员利用活动炒作概念,以“即将停售”、“限时限量”、“产品打折”等概念向消费者推销产品,诱导其冲动购买“开门红”产品;此外,有的销售人员利用活动期间的产品销售政策夸大宣传,在介绍分红型、投资连结型、万能型等人身保险新型产品时,以历史较高收益率进行披露、承诺保证收益等夸大宣传或不实宣传的行为,进而误导消费者投保。

仅在2018年的第一周,保监会就向保险行业开出17份罚单,罚款达千万元。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  极端天气事件导致农产品价格

极端天气事件导致农产品价格  打破部门壁垒 随州市大数据

打破部门壁垒 随州市大数据  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  国民技术被深交所发关注函

国民技术被深交所发关注函  5年期LPR时隔21个月首次下调

5年期LPR时隔21个月首次下调  宏英智能怎么样?宏英智能为

宏英智能怎么样?宏英智能为  私家车“环保免检”将延长至

私家车“环保免检”将延长至